合格投资者认证

合格投资者认证

中北联合基金谨遵基金业协会的《私募投资基金募集行为管理办法》之规定,只向特定的合格投资者宣传推介私募投资基金产品。

阁下如有意进行私募投资基金投资,请承诺符合中国证监会规定的私募基金合格投资者的条件。 即具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元,且符合下列相关标准之一:

(金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等)

中北联合基金谨遵基金业协会的《私募投资基金募集行为管理办法》之规定,只向特定的合格投资者宣传推介私募投资基金产品。

阁下如有意进行私募投资基金投资,请承诺符合中国证监会规定的私募基金合格投资者的条件。 即具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元,且符合下列相关标准之一:

我承诺符合最近三年个人平均收入不低于50万元人民币; (金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等) 或 我承诺符合最近三年个人平均收入不低于50万元人民币;

发布:2019-01-28

《备案4号》文件原文

证券期货经营机构私募资产管理计划备案管理规范第4号 私募资产管理计划投资 房地产开发企业、项目

证券期货经营机构设立私募资产管理计划投资房地产开发企业、项目,应符合国家相关产业政策要求,严格遵守《证券期货经营机构私募资产管理业务运作管理暂行规定》有关规定,并符合以下规范性要求:

一、证券期货经营机构设立私募资产管理计划,投资于房地产价格上涨过快热点城市的普通住宅地产项目,暂不予备案,包括但不限于以下方式:

(一)委托贷款;

(二)嵌套投资信托计划及其他金融产品;

(三)受让信托受益权及其他资产收(受)益权;

(四)以名股实债的方式[3]受让房地产开发企业股权;

(五)中国证券投资基金业协会根据审慎监管原则认定的其他债权投资方式。

二、资产管理人应当依据勤勉尽责的受托义务要求,履行向下穿透审查义务,即向底层资产进行穿透审查,以确定受托资金的最终投资方向符合本规范要求。

三、私募资产管理计划不得通过银行委托贷款、信托计划、受让资产收(受)益权等方式向房地产开发企业[4]提供融资,用于支付土地出让价款或补充流动资金;不得直接或间接为各类机构发放首付贷等违法违规行为提供便利。

四、私募资产管理计划投资房地产开发企业、项目且不存在本规范第一、二、三条禁止情形的,资产管理人应当向投资者充分披露融资方、项目情况、担保措施等信息。

五、私募资产管理计划投资房地产开发企业、项目且不存在本规范第一、二、三条禁止情形的,资产管理人应当完善资金账户管理、支付管理流程,加强资金流向持续监控,防范资金被挪用于支付合同约定资金用途之外的其他款项。

[1]目前包括北京、上海、广州、深圳、厦门、合肥、南京、苏州、无锡、杭州、天津、福州、武汉、郑州、济南、成都等16个城市,将根据住房和城乡建设部相关规定适时调整范围。

[2]根据深交所《关于试行房地产行业划分标准操作指引的通知》,房地产划分为普通住宅地产、保障性住宅地产、商业地产、工业地产和其他房地产。项目中同时包含多种类型住房的,计划募集资金不得用于项目中普通住宅地产建设。

[3]本规范所称名股实债,是指投资回报不与被投资企业的经营业绩挂钩,不是根据企业的投资收益或亏损进行分配,而是向投资者提供保本保收益承诺,根据约定定期向投资者支付固定收益,并在满足特定条件后由被投资企业赎回股权或者偿还本息的投资方式,常见形式包括回购、第三方收购、对赌、定期分红等。

[4]上市公司,原则上按照上市公司所属中国证监会行业分类结果作为判断依据。非上市公司,参照《上市公司行业分类》执行,即:当公司最近一年经审计的房地产业务收入比重大于或等于50%,则将其划入房地产行业;当公司没有一类业务的营业收入比重大于或等于50%,但房地产业务的收入和利润均在所有业务中最高,而且均占到公司营业收入和利润的30%以上(包含本数),则该公司归属于房地产行业。其中,房地产业务收入包括从事普通住宅地产、商业地产、工业地产、保障性住宅地产和其他房地产所取得的收入。

备案4号文件解读

(一)适用范围

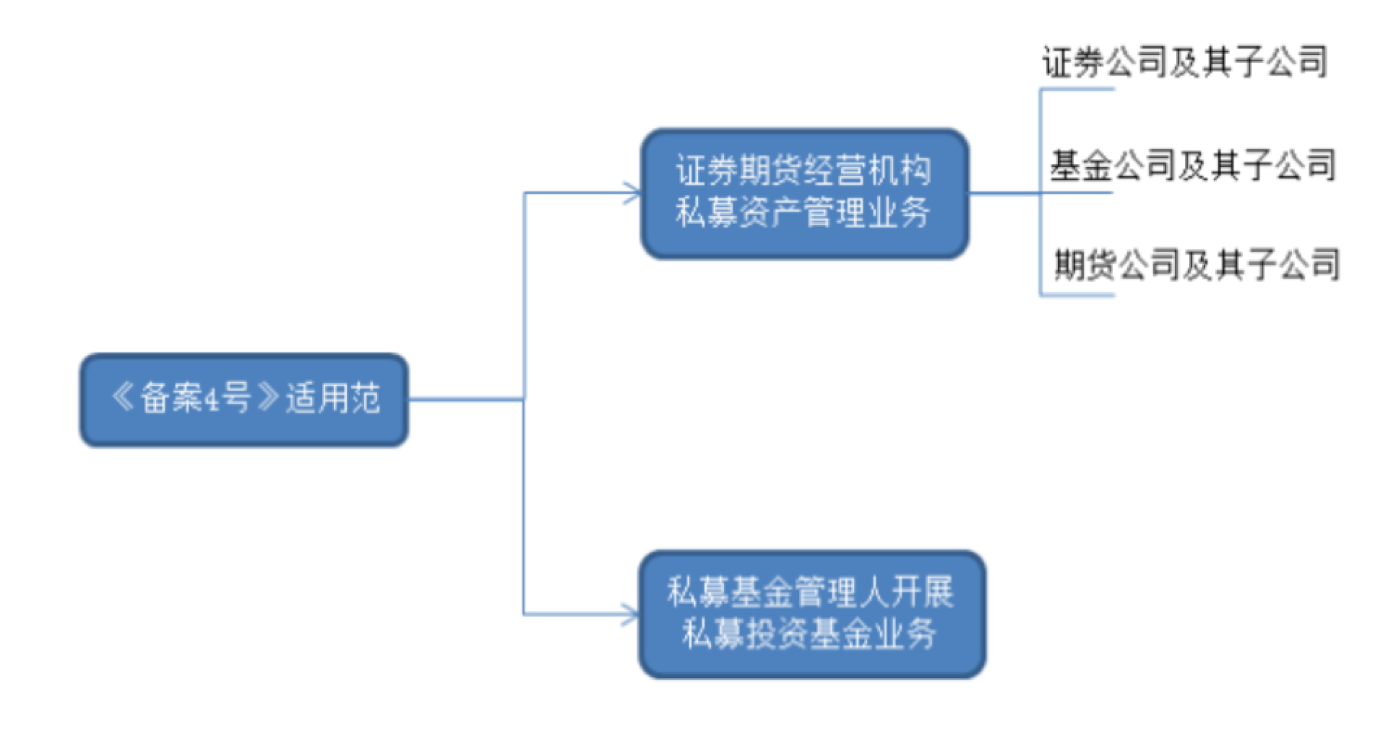

正文仅以“证券期货经营机构私募资产管理计划”为准,而备案4号的依据是证监会公告13号,个人认为防止套利,私募基金管理人开展私募投资基金业务投资房地产开发企业、项目的,应参照执行。个人认为,关于此次私募基金的适用范围,应当适用于所有的私募基金,而不是像“新八条底线”按照“产品”口径执行只有私募证券投资基金产品参照适用。

(二)严控热点城市

热点城市的定义:包括北京、上海、广州、深圳、厦门、合肥、南京、苏州、无锡、杭州、天津、福州、武汉、郑州、济南和成都等16个城市,这一范围将根据住房和城乡建设部相关规定适用调整范围。值得注意的是,这16个城市的范围与11月份证监会证券基金机构监管部下发的《关于CISP系统“资管月报”报表更新相关事项的通知》,以及银监会《关于开展银行业金融机构房地产相关业务专项检查的紧急通知》等文件中的规定保持了一致,这意味着限制房企融资,调控房地产行业是在国务院层领导下的一行三会的统一行动。

(三)项目划分标准

热点城市的最严格条款只涉及普通住房房地产项目融资;投资于商业地产项目,保障房等不受影响。

(四)明股实债是控制重点

相比征求意见稿,正式更详细明确了“明股实债”的定义:明确列举了具体的投资方式,基本上禁止了现有私募资管违规进入房产项目的渠道,包括委托贷款,嵌套信托计划及其他金融产品,受让信托受益权及其他类资产收(受)益权,以回购、第三方收购、对赌、定期分红等明股实债方式受让房地产开发企业股权,以及其他投资方式。

(五)非热点城市资金用途受限

需要注意的是,只有第一条局限于16个热点城市,第三条的限制适用于所有城市的房地产项目“私募资产管理计划不得通过银行委托贷款、信托计划、受让资产收(受)益权等方式向房地产开发企业提供融资,用于支付土地出让价款或补充流动资金;不得直接或间接为各类机构发放首付贷等违法违规行为提供便利”。

这一条的解读需要尤其小心,需要注意逗号和分号的差异。私募资产管理计划只是不能以任何方式向房地产企业提供流动性资金和土地出让价款,如果是16个热点城市以外的项目融资仍然可以。严控房地产企业获得流动资金融资以及土地出让价款融资一直以来是政策基调。自从去年10月份以来,更是加强了调控的力度,尤其银行理财等资管产品间接提供融资用于不符合四三二房地产项目,或流动资金融资,或房地产拿地价款融资(包括拍卖保证金);

但第三条没有明确私募资产管理计划受让资产收益权或明股实债向非热点城市提供项目融资也要符合四三二等资质要求。个人理解只要不嵌套信托计划或者二不通过银行委托贷款应该可以绕开这条限制(这两个渠道限制主要来自银监会)。

(六)向下穿透审查底层资产

为防止通过层层嵌套等方式规避监管规定,征求意见稿还特别强调,资产管理人应当依据勤勉尽责的受托义务要求,履行向下穿透义务,对底层资产进行穿透审核,以确定受托资金的最终投资方向符合要求。

(七)信息披露及资金监管

私募资管计划投资房地产项目,若不属于16个热点城市普通住宅项目,以及资金用途符合规定的,在符合其他备案条件的前提下,房地产项目也可以备案通过的。

对于符合要求的房产项目,备案4号要求资产管理人应当详细披露融资方、项目情况、担保措施等信息,并且应当完善资金账户管理、支付管理流程,加强资金流向持续监控,防止资金挪作他用。